În expunerea de motive atașată la proiectul de lege de modificare a articolului menționat mai sus, inițiatorul acestui demers legialativ, deputatul PSD Daniel-Florin Ghiță, subliniază, printre multe altele că ”guvernele dețin și gestionează resursele subsolului în numele cetățenilor lor. Prin redevențe, guvernele sunt compensate de companiile de petrol și gaze pentru extracția resurselor naturale publice”.

În document se precizează, totodată, că prin actuala propunere legsilativă ”dorim creșterea redevenței. Prin aplicarea acestor majorări s-ar înregistra o creștere a revedenței meii de la 6% la 17%, ceea ce înseamnă încasări totale anuale mai mari pentru statul român. Conoform legislației în vigoare în România, redevența a fost fixată la valori cuprinse între 3 - 13,5% pentru țiței și între 3,5%-13% pentru gaze naturale.

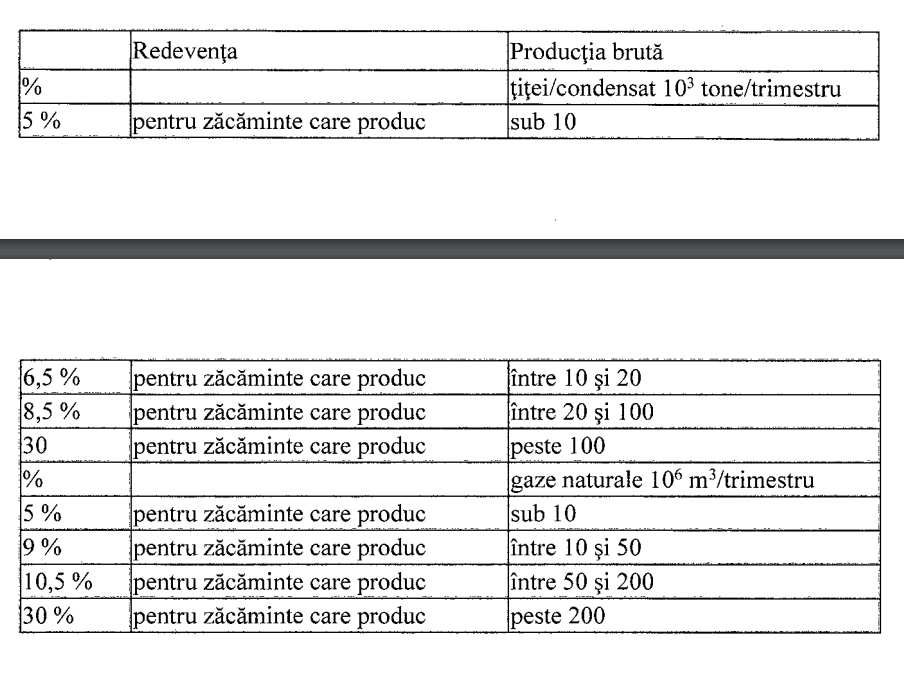

Prin urmare, articolul 49 din Legea petrolului nr.238/2004, a fost modificat după cum urmează:

1. La articolul 49, litera a) a alineatului 2 se modifică şi va avea următorul cuprins:

(2) Redevenţa petrolieră se stabileşte astfel:

a) o cotă procentuală din valoarea producţiei brute extrase, pentru operaţiunile petroliere de exploatare a zăcămintelor petroliere, după cum urmează:

În expunerea de motive sunt prezentate și mai multe exemple de calcul a redevenților la nivel internațional.

În Franța deținătorii de concesiuni de exploatare a hidrocarburilor lichide sau gazoase sunt obligați să plătească anual o redevență calculată pe producție. Concesionarul este obligat să plătească:

– un bonus de semnare, plătit la încheierea contractului;

– redevențe lunare în cota de 10% din acestea, această rată putând fi redusă sub 10%, fără a fi mai mică de 5%, ținând cont de riscurile geologice și de perspectivele de producție;

– o participare specială;

– o taxă de ocupare sau deținere a zonei, calculată pe baza kilometrilor pătrați ocupați;

– o contribuție speciala aplicabila in cazul unui volum mare de producție sau rentabilitate ridicata.

În Norvegia se aplică un sistem de impozitare a petrolului bazat pe regulile de impozitare obișnuită a companiilor și stabilit în Legea privind impozitarea petrolului. Din cauza veniturilor extraordinare din producția de resurse petroliere, companiile petroliere sunt supuse unei taxe speciale suplimentare. Cota obișnuită de impozitare a companiei este de 22 %. Pentru a asigura un sistem de impozitare neutru, impozitul pe societate plătit este anulat la calcularea bazei speciale de impozitare. Aceasta implică o cotă specială de impozitare de 71,8 % pentru a menține o rată de impozitare marginală totală de 78 %.

În Marea Britanie, actualul regim de impozitare a petrolului și gazelor a apărut ca urmare a numeroasele schimbări care au avut loc de când au fost introduse prevederi specifice privind impozitul pe petrol în 1975. În prezent, există trei elemente de influențare a prețului la care sunt supuse companiile de petrol și gaze. Acestea sunt: impozitul pe profit (CT), taxa suplimentară (SC) și o taxă suplimentară temporară, Energy Profits Levy (EPL), introdusă de la 26 mai 2022 și este de așteptat să se aplice până la 31 martie 2028. Cota marginală a acestor impozite este în prezent de 75%, cu CT la 30%, SC la 10% și EPL la 35%. Companiile străine cu activități de exploatare din Regatul Unit sunt, de asemenea, supuse impozitului pe profit din activitățile de explorare și exploatare din Regatul Unit sau sectorul Regatului Unit al Platformei continentale la cota normală CT de 25% în prezent.

Austria nu a reglementat în mod specifict redevențele la nivel operațional, ele fiind stabilite prin acord cu entitatea care exploatează.

În Statele Unite, rata actuala a redevenței percepute oficial pentru petrol, gaze și cărbune forate sau extrase din terenurile publice este de 12,5%. De menținat că, la petrol și gaze această radă a rămas neschimbată din anii 1920, cea pentru cărbune fiind valabilă începând din anii 1970.

Fiți la curent cu ultimele noutăți. Urmăriți DCBusiness și pe Google News

Ţi s-a părut interesant acest articol?

Urmărește pagina de Facebook DCBusiness pentru a fi la curent cu cele mai importante ştiri despre evoluţia economiei, modificările fiscale, deciziile privind salariile şi pensiile, precum şi alte analize şi informaţii atât de pe plan intern cât şi extern.

EUR = 4.9775

EUR = 4.9775  USD = 4.5115

USD = 4.5115  GBP = 5.7821

GBP = 5.7821  CHF = 5.3594

CHF = 5.3594  XAU = 441.8413

XAU = 441.8413

1 AUD = 2.7136 RON

1 AUD = 2.7136 RON  1 DKK = 0.6665 RON

1 DKK = 0.6665 RON  1 CAD = 3.1762 RON

1 CAD = 3.1762 RON  1 HUF = 0.0122 RON

1 HUF = 0.0122 RON  1 JPY = 0.0311 RON

1 JPY = 0.0311 RON  1 NOK = 0.4120 RON

1 NOK = 0.4120 RON  1 SEK = 0.4512 RON

1 SEK = 0.4512 RON  1 BTC = 370580.20RON

1 BTC = 370580.20RON  1 ETH = 7293.65RON

1 ETH = 7293.65RON  1 LTC = 334.71RON

1 LTC = 334.71RON  1 XRP = 9.05RON

1 XRP = 9.05RON