Dar acele vremuri încep să apună, încet-încet, astfel încât americanii de la Intel se văd serios depășiți de taiwanezii de la TSMC și de coreenii de la Samsung. Și acum China începe și ea să recupereze teren. Nu sunt departe zilele, acum doar 9 ani, în 2011, când Intel introducea primul finFET (un dispozitiv cu mai multe porți, bazat pe tranzistori cu efect de câmp) extrem de mic, de numai 22 nm. Acest tip de dispozitiv a permis americanilor să controleze procesele tehnologice destinate reducerii dimensiunii cipurilor. Anul acesta, în 2020, TSMC și Samsung deja au început să livreze finFET-uri de 5 nm, în vreme ce Intel a amânat lansarea produsului propriu de 7nm. Nu pare mare diferență, dar progresul în industria electronică este modelat de așa-zisa „lege a lui Gordon Moore”: dublarea densității tranzistorilor într-un cip se realizează o dată la 18-24 luni...

Pentru a înțelege cu adevărat implicațiile cruciale ale pierderii leadership-ului global de către industria americană de semiconductori, trebuie să înțelegem că fabricarea de cipuri performante stă în spatele avansului în industria militară, în inteligența artificială și în noile tehnologii. Deci, simplu spus, cine are cipuri mai mici și mai „puternice”, acela va domina lumea.

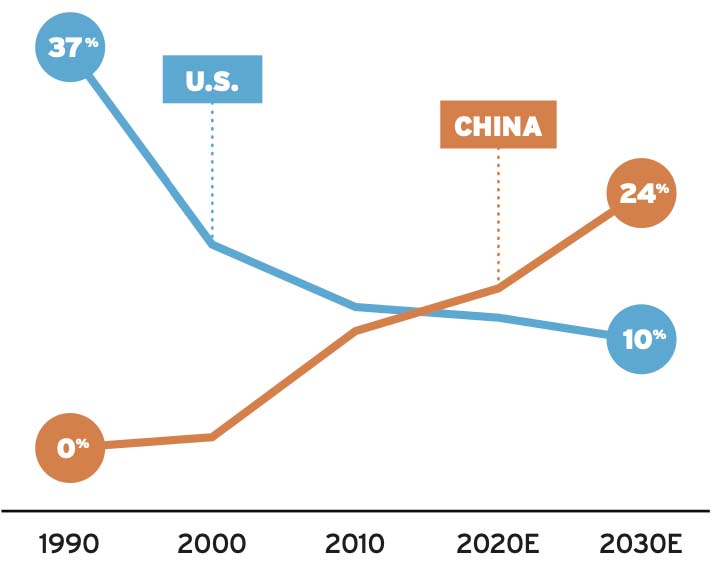

Ei bine, americanii și-au redus ponderea globală în fabricarea cipurilor de la 37% în 1990 la doar 12% în 2020, în condițiile în care 80% din cipurile de pe planetă se produc astăzi în Asia și, mai ales, în ceea ce numim „marea Chină”, adică triunghiul China-Hong Kong-Taiwan. Dacă nimic nu se schimbă și China își continuă programul de fabricare a cipurilor (finanțat cu colosala sumă de 160 de miliarde de dolari), în 2030, țara asiatică va produce de două ori și jumătate mai multe cipuri decât americanii. Și asta o spun chiar cei de la SIA (Asociația Industriei de Semiconductori din America):

Sursa: Semiconductor Engineering

Astăzi, piața cipurilor este dominată de taiwanezi (22% din piața globală) și de coreeni (21%), japonezii (18%) fiind pe locul III în lume. Dar China a crescut de la 3% pondere în piața globală în anul 2000 la 15% pondere anul acesta, depășind SUA în doar 20 de ani. Și chiar dacă tehnologiile chinezești nu sunt încă suficient de mature și de performante precum cele ale americanilor, în țara asiatică se află astăzi în construcție 12 fabrici noi (investiția pentru o singură fabrică se cifrează la 10 miliarde de dolari), în vreme ce americanii au doar 5 noi capacități în construcție.

Și acesta este doar un aspect al unui război tehnologic de câteva mii de miliarde de dolari, care se duce, în mod esențial, pe trei fronturi: inteligența artificială, tehnologiile avansate pentru produse semiconductoare și tehnologia 5G.

Care este strategia americană și cât este de eficientă?

Esența strategiei Washingtonului este „decuplarea piețelor”, care constă în minimizarea accesului produselor chinezești de vârf la piața americană, pe de o parte și în minimizarea accesului companiilor chinezești la importuri de tehnologie sau de componente critice din SUA, pe de altă parte.

Totul a început în 2018, cu National Defense Authorization Act (NDAA), prin care administrația Trump a exclus cinci companii chinezești (printre care Huawei și ZTE) de pe lista furnizorilor permiși pentru construcția de infrastructură 5G. De asemenea, banii de la Universal Service Fund nu mai pot fi folosiți pentru achiziția de echipamente Huawei și ZTE de către companiile de telecomunicații din America. Această decizie a afectat major multe companii americane care au deja instalat echipament de la cele două companii în multe zone rurale, unde infrastructura trebuie făcută la niște costuri rezonabile. Ei bine, costurile respective nu mai sunt acum deloc rezonabile.

În 2020, Huawei a fost inclusă de către Bureau of Industry and Security (BIS) pe celebra Entity List, lista federală a companiilor către care sunt interzise exporturile. Totodată, a fost strict reglementat modul în care oamenii de știință americani pot fi finanțați de către entități chinezești. Din septembrie anul acesta, orice firmă americană care dorește să exporte ceva către SMIC, cel mai mare producător chinez de dispozitive semiconductoare, va avea nevoie de o licență specială de export. Două sunt problemele imense cauzate de aceste decizii: pe de o parte, industria americană însăși va pierde accesul la lanțul de aprovizionare din China, ceea ce va reduce mult din competitivitatea producătorilor americani, comparativ cu cea a rivalilor asiatici din Taiwan sau Coreea, iar, pe de altă parte, aceasta poate îi poate „forța” pe chinezi să își dezvolte propriile soluții la tehnologia americană inaccesibilă. Cel mai neplăcut efect advers ar putea să fie, însă, interzicerea de către chinezi a exportului de metale rare către americani.

Marea întrebare la care trebuie, însă, să își răspundă politicienii americani este cât de mult timp vor reuși să țină China decuplată de economia americană? Acest tip de decuplare poate fi eficientă un an, doi ani sau 10 ani. Dar nu poate funcționa la nesfârșit, dat fiind ritmul în care progresează tehnologic imensa națiune asiatică. Mai mult, cât timp poate Washingtonul să își țină aliații occidentali departe de tentația de a coopera cu China? Să nu uităm că ultimul plan pe care Beijing-ul l-a elaborat, proiectul OBOR (one belt, one road- noul drum al mătăsii) viza investiții de peste 5000 de miliarde de dolari până în anul 2050. Totuși, o națiune care își poate fixa asemenea strategii, întinse pe zeci de ani, nu este o națiune ușor de exclus de pe arena internațională. Nu în ultimul rând, politica americană poate fi eficientă cât timp îi poate ralia la aceste obiective pe japonezi, coreeni și mai ales pe taiwanezi. Dar aici nu oferă nimeni garanții. De exemplu, China continentală este principala piață de export pentru produsele taiwaneze, cu o valoare de aproape 100 de miliarde de dolari anual. Iată, bunăoară, cum arată topul principalelor destinații ale exportului taiwanez:

China: 91.9 miliarde $ (27.9% din totalul exporturilor)

SUA: 46.3 miliarde $ (14.1%)

Hong Kong: 40.4 miliarde $ (12.3%)

Japonia: 23.3 miliarde $ (7.1%)

Singapore: 18.2 miliarde $ (5.5%)

Sursa: World Top Export

Coreenii au exportat bunuri și servicii în China în valoare de 170 de miliarde de dolari și au importat de acolo în valoare de 110 miliarde de dolari, ceea ce face din China principalul partener comercial al Seulului (Global Times). La astfel de volume de export/import este foarte greu de renunțat, totuși.

Infrastructura 5G - americanii nu au găsit „glonțul de argint”

Situația de la care se pleacă nu este una simplă: raportul întocmit de către Strand Consult, intitulat „Understanding the Market for 4G RAN in Europe: Share of Chinese and Non-Chinese Vendors in 102 Mobile Networks” ne indică, fără dubiu, faptul că peste jumătate din echipamentele furnizate rețelelor 4G din Europa sunt provenite de la producători chinezi. 45% din echipamentul RAN (radio acces network) din Europa provine de la Huawei și încă 7% de la ZTE (Light Reding).

Din cele 102 rețele mobile, parte a 42 de grupuri, din 31 de țări europene(acoperind 673 de milioane de consumatori) s-au extras următoarele date:

12 din 42 de grupuri utilizează doar echipament „made in China”;

Investițiile operatorilor europeni în echipamente RAN sunt de aproximativ 3 miliarde de dolari în fiecare an (Stand Consult)

Fără a „sufoca” piața, companiile chinezești sunt, totuși, în fruntea clasamentelor europene, ceea ce face destul de improbabilă decuplarea pe care Washingtonul a plănuit-o și pentru aliații săi. Mari operatori au cumpărat cu predilecție echipament chinezesc, pe baza căruia și-au dezvoltat infrastructura 4G. Aproximativ 57% din rețeaua RAN deținută de Deutsche Telekom în Europa este chinezesc, iar în rețeaua Vodafone 62% din echipamentul RAN este provenit de la cele două companii chinezești. Vodafone a cumpărat 100% echipamente RAN de la Huawei în șase țări: Cehia, Grecia, Ungaria, Malta, Cipru și Romania. Vodafone, de exemplu, a decis recent să limiteze achizițiile de la Huawei doar la echipamente RAN și să excludă de la achiziție centrele de control ale rețelei. Dar, insistă americanii, în cazul 5G separația între nivelul RAN și centrul de control nu are sens, având în vedere distribuirea posibilă a funcțiilor inteligente de rețea în multe componente ale rețelei. Motiv pentru care americanii și aliații lor europeni doresc să impună excluderea echipamentelor Huawei și din nivelul de transport și de linii fixe terestre.

Ceea ce încearcă acum Statele Unite să facă este definirea și implementarea unui sitem O-RAN (open RAN), adică convenirea între producătorii și operatorii occidentali a realizării unui sistem „deschis”, realizat cu echipamente provenite de la o listă de furnizori „de încredere”. Acest plan se bazează pe colaborarea totală a aliaților europeni și presupune realizarea infrastructurii 5G în sistem „deschis”, adică asigurând inter-operabilitatea deplină între echipamente produse de furnizori diferiți de pe lista respectivă.

Astfel încât strategia administrației americane are doi piloni esențiali: interzicerea exporturilor de cipuri și tehnologie, americane și taiwaneze, către companiile chinezești, respectiv interzicerea accesului Huawei și ZTE la achizițiile operatorilor occidentali de telecomunicații. Este, totuși, o strategie problematică, în primul rând datorită faptului că implementarea unei arhitecturi „deschise” pentru infrastructura 5G se bazează pe standarde existente, cu o colaborare transnațională, iar Huawei este cel mai important deținător de licențe/patente 5G. Practic, pe lângă faptul că pe lista de furnizori „de încredere” americanii au inclus și companii chinezești, multe produse livrate pentru viitoare „arhitecturi deschise” vor avea la bază licențe plătite către Huawei!

Să mai adăugăm și faptul că procesul internațional de standardizare a tehnologiei 5G este un proces continuu, corespunzător aplicațiilor nou apărute și care proces va aduce către Huawei noi patente/licențe în fiecare an. Acest lucru a determinat guvernul american să relaxeze restricțiile privitoare la schimbul de informații cu Huawei.

Un ultim aspect care merită menționat în acest context este acela că atunci când te bazezi pe dezvoltări de tipul „open-source”, controlul este din ce în ce mai greu de exercitat, mai ales când numărul și complexitatea furnizorilor va crește peste o limită critică.

Ce are România de făcut? - capcana timpului

Deoarece actualul conflict comercial și tehnologic între americani și chinezi este, cel mai probabil, valabil un timp limitat, ce poate face Bucureștiul pentru a nu se trezi „între scaune” la finalul conflictului? Să nu faci mișcări greșite atunci când ți se cere să faci opțiuni nete este, totuși, destul de greu. Pentru a complica și mai mult lucrurile, alonja modestă a jocului diplomatic românesc din ultimii 20 de ani nu încurajează deloc optimismul în această privință. Cu alte cuvinte, Bucureștiul are în față un meci dificil, fără a mai avea o cultură instituțională care să-i permită să jongleze oarecum pe câmpul minat sino-american. Timpul, în mod cert, nu ne este deloc un aliat, pentru că accesul la infrastructuri moderne de telecomunicații este esențial în competiția pentru viitor cu cei din „liga noastră”, est-europeană.

Până la urmă, orice război între singurele puteri globale nu vizează anihilarea adversarului și ocuparea militară a teritoriului acestuia ci silirea lui la încheierea unor tratate care să conțină cât mai mult din ceea ce și-a propus fiecare. Cu alte cuvinte, America vizează nu demolarea industriei chinezești, ci poziționarea favorabilă a SUA la viitoarele negocieri pentru un nou acord comercial bilateral.

Marea dilemă la care România ar trebui să caute un răspuns este legată de ceea ce va face când se va trezi, într-o bună zi, cu realitatea unei înțelegeri bilaterale sino-americane?

Fiți la curent cu ultimele noutăți. Urmăriți DCBusiness și pe Google News

Ţi s-a părut interesant acest articol?

Urmărește pagina de Facebook DCBusiness pentru a fi la curent cu cele mai importante ştiri despre evoluţia economiei, modificările fiscale, deciziile privind salariile şi pensiile, precum şi alte analize şi informaţii atât de pe plan intern cât şi extern.

EUR = 4.9772

EUR = 4.9772  USD = 4.3734

USD = 4.3734  GBP = 5.8179

GBP = 5.8179  CHF = 5.2988

CHF = 5.2988  XAU = 468.2581

XAU = 468.2581

1 AUD = 2.7902 RON

1 AUD = 2.7902 RON  1 DKK = 0.6667 RON

1 DKK = 0.6667 RON  1 CAD = 3.1585 RON

1 CAD = 3.1585 RON  1 HUF = 0.0122 RON

1 HUF = 0.0122 RON  1 JPY = 0.0307 RON

1 JPY = 0.0307 RON  1 NOK = 0.4195 RON

1 NOK = 0.4195 RON  1 SEK = 0.4542 RON

1 SEK = 0.4542 RON  1 BTC = 408876.86RON

1 BTC = 408876.86RON  1 ETH = 7726.66RON

1 ETH = 7726.66RON  1 LTC = 365.49RON

1 LTC = 365.49RON  1 XRP = 9.64RON

1 XRP = 9.64RON