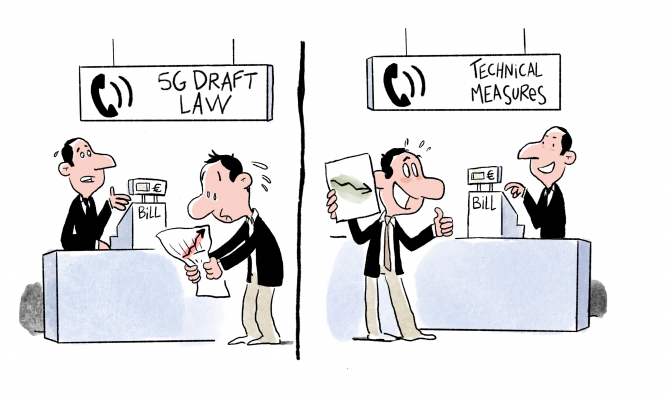

Am scris într-un articol anterior despre deficiențele acestui proiect, despre parte din efectele comerciale și juridice dar mai ales despre tergiversarea adoptării unei politici publice care să permită accesul la noi tehnologii și să deschidă calea spre dezvoltarea tehnologică oferită de acestea.

Deși multă lume a crezut că acest proiect de lege este exclusiv împotriva unor furnizori de tehnologie 5G, timpul, datele și conexiunile pieței digitale demonstrează că acest document îngrădește libera competiție pentru toți furnizorii de înaltă tehnologie, puțini la număr la nivel mondial dar fiecare cu probleme sale în raportarea față de non-furnizorul de tehnologie care de fapt blochează, indirect, dezvoltarea acestui domeniu.

Drept urmare, operatorii din industria telecom au solicitat o serie de modificări la acest proiect și au manifestat o serie de îngrijorări cu privire la efectul retroactiv al legii dar mai ales efectul asupra infrastructurilor existente, în care există deja investiții masive, unde această restricționare a furnizorilor ar putea să conducă la dificultăți mari în gestionarea operațională ulterioară a rețelelor existente.

În mod specific, în România există o colaborare de peste 20 de ani între furnizorii de tehnologie și sectorul tehnologiei și al dezvoltării comunicațiilor, colaborare făcută fără restricții și fără incidente de securitate.

Toți marii operatori de pe piața românească, Orange, Vodafone, Digi și Telekom au investit în construcția rețelelor de comunicații pe un model consolidat și nerestricționat care a făcut ca prețul la consumatori să fie unul rezonabil iar serviciile să fie fiabile și de înaltă calitate.

Citește și: Franța a demarat licitația pentru atribuirea frecvențelor 5G

Costul restricționării unor furnizori pe piața românească ar fi mult prea mare pentru a putea fi suportabil pentru consumatorii români, studiile din domeniu arătând că prețurile ar putea să ajungă și la un nivel de trei ori mai mare decât cel din prezent. De ce? Simplu. Orice investiție noua realizată de către operatori se recuperează prin preț, orice pierdere de venit și orice cost suplimentar al echipamentelor se recuperează prin prețul final.

Piața de tehnologie este, cum spuneam, foarte rarefiată iar competiția foarte restrânsă, deci orice așteptare ca raportul cerere și ofertă să fie influențat de competiție este redusă. Pierderile preconizate pentru România sunt imense, evaluate la peste 9,3 miliarde euro iar recuperarea lor de la consumatori este, evident, incertă.

Mai mult decât atât, un preț mare devine un dezavantaj semnificativ în context de competiție tehnologică regională iar asta se relevă prin decalaje de competitivitate productivă pe care le creezi prin instrumente administrative insuficient sau defectuos analizate.

Unele analize ale specialiștilor indică posibilitatea ca tarifele de telefonie mobilă din România să crească pe medie de la 6 la 18 euro per client, prin înglobarea în preț a pierderilor și transformării infrastructurii telecom.

Foarte multă lume crede că toată această frământare vizează exclusiv companiile chineze Huawei și ZTE iar de aici abordările încep să fie similar cu cele ale fanilor echipelor de fotbal, îndepărtându-se de la indicatorii de calitate, performanță și securitate. Numai simplu fapt că aceste companii provin din China este de ajuns pentru mulți să pună eticheta de “nefiabil” deși în zona tehnologiei digitale China este mult peste alți actori statali iar statele consumatoare de tehnologie primesc de peste 20 de ani tehnologie chineză care a ajutat la dezvoltarea lor digitală și tehnologică și nu a existat nici o problemă dovedită de securitate, spionaj sau alte himere invocate de non-furnizori.

Citește și: Mercedes-Benz nu va mai putea vinde mașini? Decizia curții

Foarte mulți nu observă că și alte companii furnizoare de tehnologie, companii europene de această dată, au fost “hărțuite” prin tot felul de anchete judiciare în Statele Unite doar pentru vina că erau furnizoare independente de tehnologie și nu achiesau la colaborarea cu unele corporații americane care jucau pe aceeași piață dar nu din postura de provideri. Ericsson a fost sancționată în SUA pentru încălcarea Legii privind Practicile Corupte Străine fiind acuzată de autoritățile competente din SUA de „conspirații pentru a încălca prevederile privind combaterea dării de mită, ținerea registrelor și a evidențelor și desfășurarea controalelor interne reglementate de legea FCPA” iar Nokia prin companiile care fac parte din acest grup, Alcatel sau Siemens au fost sancționate de către autoritățile americane pentru practici similare.

Pentru a înțelege puțin contextul competiției pe această piață voi prezenta câteva date, fără a avea pretenția de a epuiza subiectul în aceste câteva fraze, dar mai întâi aș pune o întrebare retorică al cărei răspuns ar trebui să dea de gândit tuturor.

Furnizorii de tehnologie 5G sunt aceiași cu furnizorii de tehnologie 3G și 4G. Cum se face că nu au existat riscuri de securitate în operarea tehnologiei 3G și 4G, tehnologie de care depinde chiar funcționarea statelor la cel mai înalt nivel și în cele mai secretizate domenii și activități iar deodată procesul de dezvoltare al standardelor 5G, care a durat mai bine de un deceniu, implicând cele mai importante instituții și organizații ale domeniului (inclusiv americane), a creat un standard deficient și atât de vulnerabil? Mai mult decât atât, după standardizare, toate statele care operează cu tehnologii 5G au făcut propriile teste de securitate și au autorizat furnizarea de tehnologie neconstatând riscuri de acest tip.

Pentru a înțelege impactul restricțiilor asupra furnizorilor de echipamente 5G, este important să înțelegem structura actuală a pieței și natura concurenței pe această piață. Infrastructura de telecomunicații care stă la baza rețelei 5G constă în principal din rețeaua de acces radio (RAN), care la rândul său constă în principal din stații de bază mobile care conectează rețelele de telecomunicații fără fir la dispozitivele mobile ale utilizatorilor.

Cine sunt jucătorii cheie pe aceasta piață globală? Ericsson (cu o cotă de piață de 29%), Huawei (cu o cotă de piață de 31%) și Nokia ( cu o cotă de piață de 23%) sunt cei mai mari jucători de pe piața globală RAN, în toate generațiile de tehnologie mobilă. Aceste trei companii au cele mai largi portofolii de produse și cea mai largă acoperire globală precum și cel mai puternic suport pentru servicii iar tendința este ca aceștia să rămână jucători cheie la nivel global pe măsură ce 5G devine operațional. Aceste trei companii sunt liderii pieței, urmați, la distanță, de un challenger, compania Samsung.

Citește și: Vodafone a făcut ANUNȚUL! Ce se întâmplă cu divizia de turnuri de telefonie

Evident chiar dacă sunt jucători globali există diferențe în cotele regională de piață. În prezent, Huawei are o mică prezență în America de Nord, unde Ericsson și Nokia domină cu o cotă de piață combinată de aproape 90%. Pe de altă parte, ZTE are o prezență mică, dar semnificativă în regiunea Asia Pacific, în detrimentul Nokia și Ericsson.

În Europa, Huawei are o cotă de piață de 35%, Ericsson are 31% , în timp ce Nokia 24% iar ZTE 6%.

Din această perspectivă restricțiile apărute în zona europeană, pentru că acestea ne interesează, au un impact calculat de către specialiști care se încadrează între 9% și 29% costuri suplimentare și o reducere a numărului de persoane cu acces la 5G până în 2023 cuprinsă între 2 și 6 milioane de persoane pe țară. Din perspectiva costului de oportunitate raportat la pierderile de PIB studii de profil arată un impact anual al pierderii de PIB de circa 15 miliarde euro. Cineva sau ceva ar trebui să compenseze acest cost de oportunitate.

Conform teoriei economice, concurența între firme este bună atât pentru consumatori, cât și pentru alte întreprinderi care operează în alte sectoare ale economiei. Piețele concurențiale înseamnă că consumatorii obțin produse mai bune la prețuri mai mici și, de obicei, se asigură că firmele care oferă produse de cea mai bună calitate și cea mai bună valoare sunt cele care reușesc. Aplicând acest lucru la furnizarea infrastructurii 5G, licitațiile competitive ar trebui să contribuie la maximizarea câștigurilor din această inovație tehnologică. Restricționarea unui jucător mare de a concura în rețeaua 5G va duce la reducerea presiunilor concurențiale asupra celorlalți furnizori mari. Acest lucru va duce la creșterea costurilor investiționale, întârzierea vitezei de lansare, care, la rândul său, va duce la o creștere tehnologică mai lentă și la inovare și la venituri mai mici pentru gospodăriile din întreaga economie.

O analiză simplă ne conduce la concluzia că dacă un furnizor cu o treime de piață globală este restricționat, operatorii de rețea de pe acea piață ar trece la unul dintre ceilalți doi furnizori mari, Ericsson și Nokia, proporțional cu cotele de piață existente. Vom avea, simplificând, o reducere de 30% a unei concurențe deja scăzute și instalarea unui sistem duopolistic.

Citește și: Orange se gândește la vânzarea unui pachet de 50% din rețea

Așteptăm cu deosebit interes și poziția Consiliul European pe această temă, mai ales că statele cele mai afectate de noua viziune a Comisiei Europene sunt Germania și Franța. Personal cred că va exista o flexibilizare a abordărilor cu menținerea unor teste de securitate cibernetică suplimentare, teste pentru care înțeleg că există toată deschiderea din partea furnizorilor.

Din păcate s-a pierdut un an.

Posibil ca rezultatul alegerilor din noiembrie din Statele Unite ale Americii să grăbească procesul de flexibilizare al pieței 5G fapt care ar fi benefic pentru economia globală.

Până atunci nu rămâne decât să așteptăm și să pierdem economic. Cu toții!

Fiți la curent cu ultimele noutăți. Urmăriți DCBusiness și pe Google News

Ţi s-a părut interesant acest articol?

Urmărește pagina de Facebook DCBusiness pentru a fi la curent cu cele mai importante ştiri despre evoluţia economiei, modificările fiscale, deciziile privind salariile şi pensiile, precum şi alte analize şi informaţii atât de pe plan intern cât şi extern.

EUR = 4.9772

EUR = 4.9772  USD = 4.3734

USD = 4.3734  GBP = 5.8179

GBP = 5.8179  CHF = 5.2988

CHF = 5.2988  XAU = 468.2581

XAU = 468.2581

1 AUD = 2.7902 RON

1 AUD = 2.7902 RON  1 DKK = 0.6667 RON

1 DKK = 0.6667 RON  1 CAD = 3.1585 RON

1 CAD = 3.1585 RON  1 HUF = 0.0122 RON

1 HUF = 0.0122 RON  1 JPY = 0.0307 RON

1 JPY = 0.0307 RON  1 NOK = 0.4195 RON

1 NOK = 0.4195 RON  1 SEK = 0.4542 RON

1 SEK = 0.4542 RON  1 BTC = 408666.37RON

1 BTC = 408666.37RON  1 ETH = 7698.89RON

1 ETH = 7698.89RON  1 LTC = 367.76RON

1 LTC = 367.76RON  1 XRP = 9.60RON

1 XRP = 9.60RON